A Facebook sok helyről megerősített hírek szerint május 18-án vezeti be részvényeit a nyilvános kereskedésbe. Karsten Weide, az IDC elemzője a WSJ Market Watch-nak azt mondta, hogy az emberek őrült rohamot indítanak a részvényekért, de szerinte ez nem túl okos, mert a Facebook jelenlegi piaci értékelése – amely már 100 milliárdosra teszi a céget – egy lyukas petákot sem ér. A cég bevezetést megelőző roadshow-ja hétfőn kezdődik, s a Facebook nyilván erre időzítve jelenti be, hogy mennyi részvényt és milyen árfolyamsávban kíván piacra dobni. A társaság értékének növekedését korlátozza, hogy az üzleti modellje még mindig a leginkább a hagyományos hirdetéseken (display ad) nyugszik.

Mark Zuckerberg. A teljes kontrollt megtartja

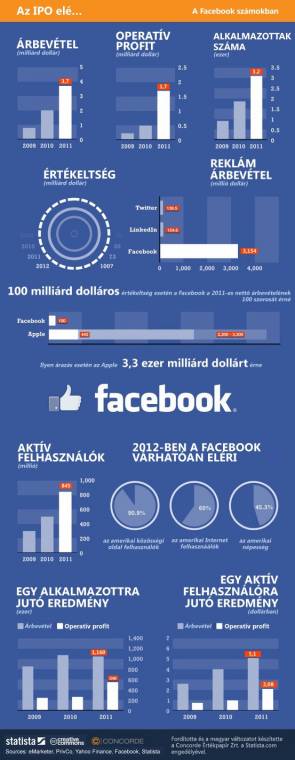

A múlthéten bejelentették, hogy a társaság első negyedéves bevétele 45 százalékos emelkedéssel elérte az 1,06 milliárd dollárt. Ez lassúbb növekedés, mint az egy évvel korábbi. A teljes bevételből a hirdetések 82 százalékkal részesedtek.

Weide szerint a bevételek ugyan nőnek, de a növekedés üteme visszaesik. „Ez azt mondja nekem, hogy talán már el is érte a bővülés a plafont” – jegyezte meg az elemző, aki szerint a cégnek más bevételi forrást is kellene keresni.

A Facebook értékelésének egy másik fontos tétele, hogy mit kezd a felhasználók adatival, és tiszteletben tartja-e a privát szférájukat. Az utóbbi időben ugyanis gyakran elhangzott a vád, hogy a cég agresszíven gyűjti ügyfelei adatait.

Bill Kerrigan, az Abine.com online-adatbiztonsági cég igazgatója szerint a Facebook-felhasználók nem ügyfelek. „Mi úgy gondoljuk, hogy a cég értékelése a hirdetési bevételektől függ, és ez pedig attól a képességtől, hogy mennyi akár személyes információt tudnak megszerezni a felhasználóktól” – mondta a MarketWatch.com-nak Kerrigan.

Ezt a nézetet mások is osztják, például Vivek Wadha a Stanford Egyetem vállalatirányítás tanára is, aki úgy látja, hogy a növekvő nyomás a Facebookon a bevételek fokozására olyan dolgokra kényszeríti őket, amit az ügyfeleik utálnak, azaz, hogy eladják az adataikat. A Stanford Egyetem vállalatirányítás tanára szerint a cég jelenlegi értékelése egyszerűen nevetséges, 20 vagy 30 milliárd dollár sokkal elfogadhatóbb volna.

Persze kár volna a Facebook nyilvános piaci szereplését már az előtt temetni, hogy ott megjelent volna. Először is hatalmas tömegek állnak mögötte, egyes becslések szerint már a 900 milliót ostromolja a felhasználók száma. Ebben pedig iszonyatosan nagy üzleti potenciál van. Csak a megfelelő modellt kell megtalálni a kiaknázásához.

A részvényvásárlóknak ezért elég nagy kockázatot kell vállalniuk, hiszen nincs olyan kész üzleti modell, amelyről elhihető, hogy hosszú távon is növekvő mértékben termel jövedelmet. A jelenlegi tulajdonosi kör megtartja teljes kontrollját a cég felett, így a többi részvényes talán egyáltalán nem kényszeríthet ki az érdekeinek megfelelő irányváltást, osztalék még jó darabig nem várható, s lehet, hogy a kibocsátás körüli izgalom elmúltával a céget már korántsem tartja olyan értékesnek a piac, mint jelenleg.

Akárhogy is, a Facebook tervezett 5 milliárd dolláros IPO-ja minden idők legnagyobb internetes részvénykibocsátása lesz.

Móró Tamás, a Concorde Értékpapírt Zrt. vezető stratégája a tervezett kibocsátáshoz a következőket fűzte: „A papírok kibocsátási ára valószínűleg az idei várt nettó eredmény hetvenszeresének megfelelő piaci kapitalizációt tükröz majd, a teljes cégérték 100 milliárd dollár körüli, ez az árazás pedig ilyen méretű cégek esetén kiemelkedőnek számít. Ma már a felhasználók több időt töltenek a Facebookon, mint a nagy versenytárs, a Google oldalain, és számuk is hasonló, ugyanakkor a Google egy felhasználóra vetítve kilencszer akkor árbevételt és hétszer akkora adó és amortizáció előtti üzemi eredményt ér el, mint a Facebook.”

Ha valaki Magyarországon akar Facebook-részvényt vásárolni, azt közvetlenül nem teheti meg, mert a kibocsátás az Egyesült Államokra korlátozódik. De amit forgalomba kerültek a papírok, azokkal már lehet kereskedni, azaz a hazai brókerházak is valószínűleg elfogadnak a papír vásárlására vonatkozó megbízásokat.