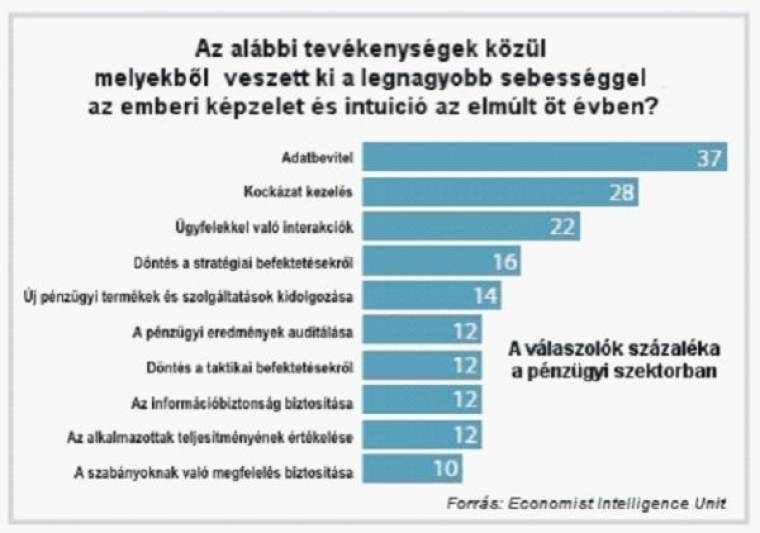

A technológia forradalmasította a bankok és más pénzügyi intézmények módszereit, ahogy az ügyfeleikkel foglalkoznak, s hatalmasat javított a működésük hatékonyságban. A technológiai változások azonban erőstik a kockázatot, hogy az emberi képzelőerőt és intuíciót feláldozzuk a fejlődés oltárán. S a pénzvilágban, mint az élet többi területén is, ez akár helyrehozhatatlan veszteségeket is eredményezhet. A világ legnagyobb független gazdasági elemzőcége, az Economist Intelligence Unit (EIU) a Ricoh támogatásával nemrégiben átfogó globális tanulmányt készített a pénzügyi ágazatban ma már mindent átszövő informatika hatásairól.

A megkérdezett különféle területeken dolgozó vezető bankárok, biztosítási szakemberek és másféle pénzügyérek 37 százaléka szerint az automatizált döntéshozatal, amely tulajdonképpen egy számítógépes programot takar, pénzügyi veszteség forrása volt legalább egyszer az elmúlt hat hónapban, és 30 százalékuk azt is elismerte, hogy ebből ügyfeleknek is vesztesége származott. Ugyanakkor ezek a vezetők nagyon pozitívan látják az emberek és a technológia közötti interakciók jelenét és jövőjét a cégüknél. Ugyanakkor az aggodalom is jelen van.

José Marques, a Deutsche Bank elektronikus részvénykereskedelmének globális vezetője az EIU-nak elmondta, hogy egészen a közelmúltig a részvénypiacon az üzleteket emberek hozták tető alá.

Az elmúlt tíz évben azonban drámaian megváltozott a helyzet, s az USA-ban a részvényügyletek 73, Európában pedig 40 százaléka az úgynevezett nagyfrekvenciás kereskedőcégek kezében összpontosult. A gépek által felpörgetett kereskedési sebesség és hatékonyság számtalan új kereskedési stratégiát tett lehetővé, amelyek a piaci aktivitás robbanását idézték elő. Ugyanakkor ezek a megoldások hatalmas új kockázatokat is teremtettek. A technológia gyors fejlődése a pénzügyi szektor minden részén nyomot hagyott, de mindenütt másképpen.

Bizalmi kérdések

A lakossági bankok is igen emberközpontúak voltak valamikor, de mostanában egyre automatizáltabbakká válnak. A rendszer gyors döntéseket hoz a személyes pénzügyekről számos vonatkozásban. Például hogy az ügyfelek felvehetnek-e kölcsönt vagy kaphatnak-e új hitelkártyát stb. Néhány induló pénzügyi vállalkozás a sebességből szeretne versenyelőnyt kovácsolni a lassúbb hagyományos bankokkal szemben. Az EIU példája szerint a Wonga.com brit cég rövid lejáratú hiteleket ad online, és nemcsak a hitelről döntenek, hanem kevesebb mint fél óra alatt az összeget el is helyezik az ügyfél számláján.

A fő ok az, amiért az online cégek automatizálni tudják a hitelbírálatot, hogy a kölcsönért folyamodók reputációját előállító folyamat természete alapjaiban megváltozott, s a bírálati szempontok közé számos új, korábban elérhetetlen elem került. A szükséges tételeket adatkereskedőktől lehet megszerezni. Ezek olyan információkat szolgáltatnak, mint például az ügyfélnek milyen volt az aktivitása, például mekkora aggregált forgalmat ért el az online kereskedelmi felületeken egy adott időszakban.

Az eBureau nevű társaság mintegy 20 millió ember adataiból prediktív analitikákkal az egyes személyek pénzügyi tevékenységét jellemző „e-értéket” kalkulál, s ezt adja el bankoknak, biztosítóknak és másfajta pénzügyi vállalkozásoknak. Egy másik cég, a Movenbank viszont a legkülönbözőbb közösségi hálózatokon kutakodik, hogy megállapítsa az egyes személyek pénzügyi megbízhatóságát – írja az EIU.

Rick Robinson, az IBM vezető rendszermérnöke kifejtette a kutatóknak, hogy az online bizalom és ismertség fontossága gyorsan és párhuzamosan nőtt az olyan egyenlő felek közötti (p2p) tevékenységekkel, mint az idegenektől való vásárlás. Ha a p2p személyes kölcsönök piacát vesszük, akkor az online ismertség (hogyan viselkedik valaki az interneten, kik a barátai, milyen oldalakhoz kapcsolódik stb.) helyettesíti azt a bizalmat, amely a hagyományos kölcsönügyleteknek az alapja.

A pénzügyi ágazatban gyakran előfordul, hogy a technológiaalapú szolgáltatások fejlődése sokkal gyorsabb, mint a rájuk vonatkozó szabályoké, s ez új kockázatokat teremt. Ha egy online hitelértékelő iroda rosszul dolgozik, a hitelező nem sokat tehet, ha a hitelt rosszul helyezik ki. De a hitelfelvevők is megjárhatják, mert nehezen tehetik rendbe a mások hibái miatt tönkrement reputációjukat. Azonban a technológia lehetővé teszi harmadik felek (az EIU például a Reputation.com-ot említi) belépését, akik segíthetnek a hitelfelvevőknek és a hitelezőknek ellenőrzés alatt tartani ezeket a folyamatokat.

A kereskedelmi bankok igyekeznek lépést tartani a gyors technológiai fejlődéssel. A Deutsche Bank például egy olyan rendszert fejleszt, amely segít átlátni az automatizált kereskedési rendszerek logikáját. „Nagyon kevesen érzik magukat magabiztosnak olyan környezetben, ahol hatalmas értékű üzleti döntések születnek egy olyan gépen keresztül, amelyről emberi ésszel nem lehet követni, hogy mit is csinál valójában” – magyarázta José Marques az EIU-nak.

Gépi képességek, emberi folyamatok

„Az intelligens technológia általános pozitív hatása a pénzügyi szolgáltatásokban nyilvánvaló a vizsgálatunk szerint” – írja az EIU tanulmánya. Tízből kilenc megkérdezett vezető határozottan tagadta, hogy a technológia lenne az egyetlen ok, amikor a dolgok rosszra fordulnak a szervezetüknél. Sőt, a technológia áll általában az újítások középpontjában: a válaszadók 41 százaléka szerint az elmúlt három év legjobb innovációi létre sem jöhettek volna technológiai behatás nélkül. A 78 százalékuk szerint a technológia teszi őket hatékonyabbá, míg a háromnegyedük tagadja, hogy a technológia megnehezítené a képzeletüket igénylő és a kreatív munkát.

Kissé lehűti az optimizmust, hogy a felmérésbe bevontak nagy többsége úgy hiszi: az emberek és a technológia közötti kapcsolat csak akkor termelhet új értéket, ha az emberek sokkal kreatívabban lesznek azoknak a folyamatoknak fejlesztésében, amelyek a két felet összekapcsolják. A szakemberek egy jelentős része (40 százaléka) ugyan biztos benne, hogy a technológia felhasználása végső soron pozitív, de azt nem látja, hogy az ebből fakadó zavarok mind eltüntethetők lennének. Ebből következik, hogy az olyan tranzakció-intenzív iparágakban, mint a pénzügyi szolgáltatások, a technológia csak annyira lehet jó, mint a vele támogatandó folyamatok, amelyeket az emberek fejlesztenek ki.

Például a bankok ma már olyan mesterségesintelligencia-alkalmazásokat vetnek be, amelyek – rendezett és strukturálatlan információhalmazokból, például az interneten rájuk vonatkozó megjegyzések összegyűjtéséből és elemzéséből – lehetővé teszik számukra a piaci trendek vagy az ügyfelek hangulatának előrejelzését. Ezzel a döntéshozók olyan információkhoz jutnak, amelyeket addig csak hetekkel vagy hónapokkal később szerezhettek meg, amíg tradicionális fókuszcsoportos vizsgálatokat vagy piackutatásokat végeztettek.

Ezek az új technológiák megváltoztatták a bankok munkamódszereit, a hagyományos kereskedési tevékenységüket, a marketingjüket és a termékfejlesztést újragondolták. A pénzintézetek ma már nem mennek bele a hosszasan elnyúló tervezési folyamatokba, hanem a technológia felhasználásával válaszképessé tették magukat az új trendekre, az ügyfeleik szemléletváltozásaira és a versenyre. A rossz döntések azonnal kiszűrhetővé váltak és visszavonhatók, a lehetőségek gyorsabban megragadhatók, mint bármikor korábban. Ha a megközelítés és a folyamatok megváltoztatása elmarad, a mesterséges intelligencia önmagában elég keveset ér.

Még maradt hely az embereknek

Az üzleti folyamatok változtatásain kívül is fontos szerepet fognak játszani az emberek ezen a területen. A vásárlók érzéseinek és érzelmeinek mérése abból, amit és ahogy írnak az interneten, a gépeknek még túl nagy kihívás. A hiteljóváhagyások és a hitelellenőrzés esetében a technológiák kinövik a gyermekkorukat, de az összegyűjtött információk értelmezése és prezentálása emberi feladat marad, miként a bankfiókokban dolgozó alkalmazottak szerepe is megmarad, akiknek az ügyfelekkel szemtől-szemben kell beszélniük. Ez aligha változik a belátható időben – vélekednek az EIU szakértői.

José Marques szerint a befektetési területen – ha mindent automatizálnának – hiányoznának a közösségi folyamatok finom emberi vonásai. Ha egy elemző találkozik a befektetési cég felső vezetőivel, megbeszélhetik egy adott portfólió helyzetét és az előírásoknak megfelelően nyilvánosságra kerülő információkat. De a beszélgetésnek vannak olyan részletei, amelyeket nem lehet rögzíteni egy negyedéves beszámolóban, például a testbeszédbe vagy a használt hanglejtésbe foglalt információkat. De végső soron – vélekedik a Deutsche Bank szakértője – az olyan helyeken, ahol az emberek és a gépek együtt dolgoznak, a jövőben jobb eredmények fognak születni, mint korábban, vagy mint ma.

Carsten Bruhn, a Ricoh Europe ügyvezető igazgatóhelyettese pedig úgy véli, hogy a pénzügyi szektorban a folyamatoptimalizálásra és a tradicionális munkamódszerek változtatására kell fókuszálni. A pénzügyi cégek vezetői egyre inkább külsős szakértőkhöz szervezik ki e feladatok menedzsmentjét, az így felszabaduló időt pedig a fő üzleti tevékenységükre fordíthatják.