Többször is írtunk már a közösségi hálózat IPO-járól; egyes vélemények szerint túlárazottsága, mások szerint a Nasdaq töketlenkedése miatt sült el balul a részvénykibocsátás. Wall streeti elemzők inkább azok pártján állnak, akik elsősorban nem a Facebookot hibáztatják a történtekért. Tény, egy techvállalat IPO-jának sikere nagy részben a piaci körülményeken múlik, és azok nem voltak éppen rózsásak. Lássuk, miért nem!

Újabb dotcom-buborék?

„Egy nap alatt lecsengett az internetes buborék hatása” - állítja John Fitzgibbon, a Scoop.com IPO-ját végző szakember. Nem lehet elmenni amellett, hogy micsoda felhajtás, hype övezte a közösségi hálózat papírjainak nyilvánossá válását; talán kicsit felfokozottabb is volt, mint amilyennek lennie kellett volna. Azt azonban ne felejtsük el: a Facebook szempontjából mindenképpen sikerként könyvelhető el, hogy mintegy 16 milliárd dollárnyi tőkét tudtak bevonni a további működés és a fejlesztések finanszírozásához. Ez nem kis fegyvertény, ha figyelembe vesszük, hogy az elmúlt évben „mindössze” 1 milliárd dollár profitot termelt a vállalat, vagyis ezzel a tempóval mintegy másfél évtizedig tartott volna ezt elérni.

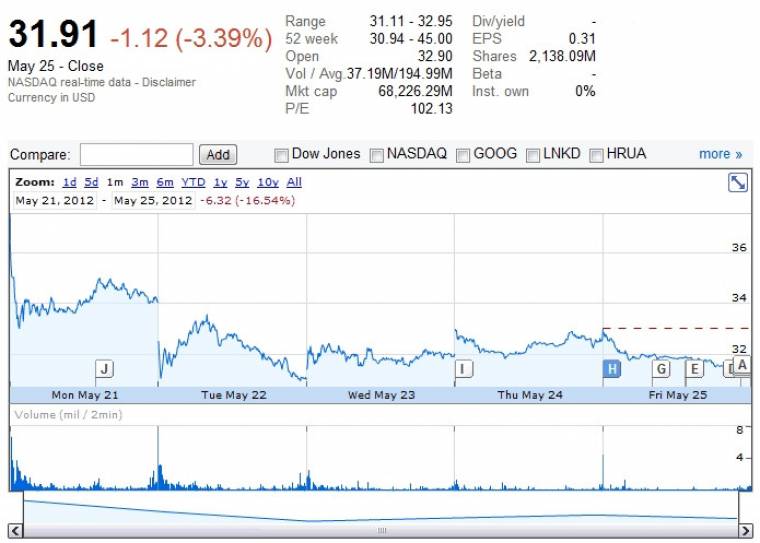

„A részvénypiac nem állt a helyzet magaslatán” - folytatta Fitzgibbon a felemás IPO okainak ismertetését. A kibocsátást megelőző éjszakán a Nasdaq 2012-es maximumáról torpant meg és fordult vissza, ez a trend pedig azóta sem változott. A techcégekkel felülsúlyozott Nasdaq azon a bizonyos pénteken 2837,53 ponton zárt, 1,85 ponttal alacsonyabban a csütörtöki adathoz képest; egy héttel később viszont már 10 százalékkal jár alatta a korábbi csúcsnak. Hiába a Facebook önmagában jó teljesítménye, az európai gazdasági recessziótól való félelmek, a görögországi események következtében megrendült euró illetve a vegyes amerikai gazdasági eredmények mind negatív spirálba vitték az eseményeket.

Az sem segítette a részvénykibocsátást a szakember szerint, hogy túlságosan sokfelé osztotta el a kibocsátást végző feladatot. Emellett a részvényárfolyam utolsó pillanatban való megemelése szintén nem tett jót az indulásnak, felülárazta a közösségi hálózat papírjait. És akkor még ott van a Nasdaq már említett számítógépes problémája - ezek mind a sikeres IPO ellenében tolták a Facebook szekerét, nem is említve azokat a Wall Street Journalban és Reuters-ben megjelent cikkeket, melyek szerint a vállalat mindössze pár nappal a nagy esemény előtt kénytelen volt lefelé módosítani profit-előrejelzését.

Mindennek következtében a részvényárak jelentősen zuhantak a múlt hét pénteki nyitóárat követő csúcshoz képest. De a 38 dolláros nyitóárat is már 7 dollárral múlják alul, így, aki még birtokol ilyen papírokat, kénytelen vagy hosszú távra berendezkedni vagy komoly veszteséggel megszabadulni tőlük. Jelenleg egyébként a vállalat ár/nyereség (price-to-earnings, P/E) mutatója 72,2, vagyis egy részvény megvásárlásához több mint 72-szer nagyobb összeg kell, mint amennyit az adott papír hozna. A nyereségesség tekintetében kétséget kizárólag éllovas Apple esetében ez a P/E arány mindössze 13,68, pedig a Steve Jobs alapította vállalat részvényei az elmúlt egy-két évben szinte folyamatosan drágultak. Csak a teljesség kedvéért: a Facebook egy részvényre jutó nyeresége jelenleg 43 cent, az Apple-nél 41,04 cent.

Ne féljünk a techrészvényektől

Ilyen debütálás után minden bizonnyal megcsappan a bizalom a szintén IPO előtt álló informatikai cégek papírjai iránt. Ez ugyanakkor részben előnyös is lehet, hiszen így a stabil háttérrel bíró vállalatok nagyobb érdeklődésre számíthatnak. És noha a Facebook kibocsátás méreteit nem lehet lenyomni, idén még jelentős események várhatók a részvénypiacot illetően. Nyilvánosság elé lép - a tervek szerint - például a tűzfalfejlesztéseiről ismert Palo Alto Networks, a marketingautomatizálással foglalkozó Eloqua és a SaaS szolgáltatásokat nyújtó Workday.

A techpiac egyébként alaposan felülreprezentált az elmúlt 12 hónap USA-beli IPO-jai között. Az elmúlt egy év alatt összesen 173 részvénykibocsátást indítottak útjára az Egyesült Államokban, ebből 37 köthető a techcégekhez, amivel minden más szegmenst megelőztek. Ez azt mutatja, hogy szinte mindenre van igény, csak meg kell találni a megfelelő árat. Ahogyan azt az SAP is tette: a Canaccord’s Davis adatai szerint az Ariba piaci kapitalizációja 11 évvel ezelőtt volt a csúcson, 40 milliárd dollárral; az SAP pedig nemrég jelentette be, hogy felvásárolja őket, 4,3 milliárdért.